記得11月21日收市後,我問大家“一個關於後市的問題”,問題是這樣的:

選擇題:幾隻龍頭股每天都升不停,而中小型股天天陰跌,但龍頭股總會有一天升勢告終而開始下跌之時,中小型股會:

A. 因龍頭股下跌,資金從龍頭股撒出,轉投中小型股,故中小型股會重現生機;

B. 中小型股在這個升市普遍沒有受惠、沒有升過,故此大市下跌,應該不會再跟跌了;

B. 中小型股在這個升市普遍沒有受惠、沒有升過,故此大市下跌,應該不會再跟跌了;

C. 覆巢之下無完卵,中小型股因為沒有流動性,跌得會比龍頭股更慘。

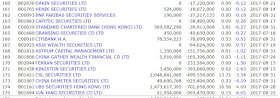

尤記得網友們議論紛紛, 各有不同的看法,我自己是減持了少量持股,看法是傾向選項(C) ,而經歷了6個交易日之後,當日的升市龍頭騰訊(00700) 由430元回落7.4%至今天收市價398元,另一龍頭平保(02318) 則由86.2元回落10.7%至今天收市價77元,至於恒生指數則回落640點至29177點收市。

經歷了龍頭股小型調整後,不知大家的中小型股組合是否安好?表現是否與你們當日的看法一致?我就在重倉股逆市上升帶動下,組合錄得了2 - 3%的升幅,也創出了全年新高。

即將踏入12月,估計應不會是風平浪靜的一個月。